Operar futuros del Índice Rofex 20

Dentro del mercado de futuros local, el Índice Rofex 20 o RFX20 es uno de los más demandados. En esta nota explicamos de qué se trata, cuáles son sus beneficios y cómo operarlo.

02 de julio de 2021

Las operaciones de futuros resultan atractivas para aquellos inversores que buscan estrategias de cobertura, arbitraje o especulación. A nivel local, se pueden realizar negociaciones con futuros en Matba-Rofex, que es el mercado de referencia. Dentro de los productos que se ofrecen, uno de los más conocidos es el Índice Rofex 20. Su ticker, abreviatura bursátil que lo identifica, es RFX20.

¿De qué se trata el Índice Rofex 20 o RFX20?

Los futuros sobre índices accionarios están entre los contratos de derivados más negociados a nivel mundial. Precisamente, el Índice Rofex 20 es un índice de acciones diseñado para medir el desempeño de una cartera integrada por las 20 acciones más líquidas en el mercado accionario local, ponderadas por su capitalización bursátil.

¿Cuáles son las características?

Entre las particularidades del futuro de índice accionario, encontramos:

? El activo subyacente es el Índice Rofex 20. Como se mencionó anteriormente, está compuesto por las 20 acciones más líquidas ponderadas por su capitalización bursátil. La cartera se revisa cuatrimestralmente.

? Un contrato es equivalente a un Índice Rofex 20. La cotización es 1 peso cada un (1) punto del índice Rofex 20.

? La unidad mínima de negociación será un (1) contrato de futuros.

? Como es un ciclo bimensual, los meses del contrato son: febrero, abril, junio, agosto, octubre y diciembre.

? La forma de liquidación es por diferencias en efectivo, en base al precio de ajuste final.

¿Ventajas de operar futuros del Índice Rofex 20?

Dentro de los beneficios más destacados al operar futuros de RFX20, podemos mencionar:

- Replicar a muy bajo costo las posiciones de una cartera de acciones, lo que facilita a la diversificación de portafolios minoristas. De este modo, el inversor se puede posicionar a la baja o a la suba (especular), aprovechando el apalancamiento que permiten los futuros. O sea que a bajo costo (apalancar 9 a 1) puede comprar o vender una cartera de acciones.

- Uso eficiente del capital: la operatoria de futuros sobre índices accionarios permite tomar exposición a una cartera de acciones inmovilizando una fracción de su valor en concepto de márgenes, pudiendo invertir el saldo restante en otros activos.

- Permite realizar cobertura sobre una cartera de acciones correlacionada al RFX20 ante la caída de cotizaciones, a través de la venta de futuros de este índice accionario.

- Admite efectuar arbitrajes entre el futuro de RFX20 y el mercado de contado.

- Posibilidad de hacer trading diario a bajo costo (comprar y vender, o viceversa).

¿Existen requisitos?

Para operar un contrato de futuro del Índice Rofex 20, ya sea compra o venta, el mercado exige un margen de garantía por contrato de $10.000 (o el equivalente en títulos aforados aceptados en garantías). Este margen, se utiliza para avalar un contrato al equivalente aproximado de $87.000 hoy (palanca 9 a 1). El último es el valor del índice negociado para el mes de junio de 2021.

¿Cómo operar futuros de RFX20?

Los futuros del Índice Rofex 20 son fáciles de operar. Damos un ejemplo para demostrarlo.

Un inversor estima que RFX20 tiene potencial de suba al vencimiento. Entonces, el 23 de junio compra 1 un contrato de futuro de RFX20Jun21, que vence el 30 de junio de 2021 a una cotización de 88.150 puntos (pesos). Para garantizar la operación, deberá enviar al mercado de Rofex, en concepto de márgenes, $10.000 o el equivalente en títulos públicos o acciones aforadas. La operatoria de futuros genera diferencias diarias que se debitarán o acreditarán de la cuenta comitente, en comparación de los cierres diarios. Ilustramos dos escenarios posibles.

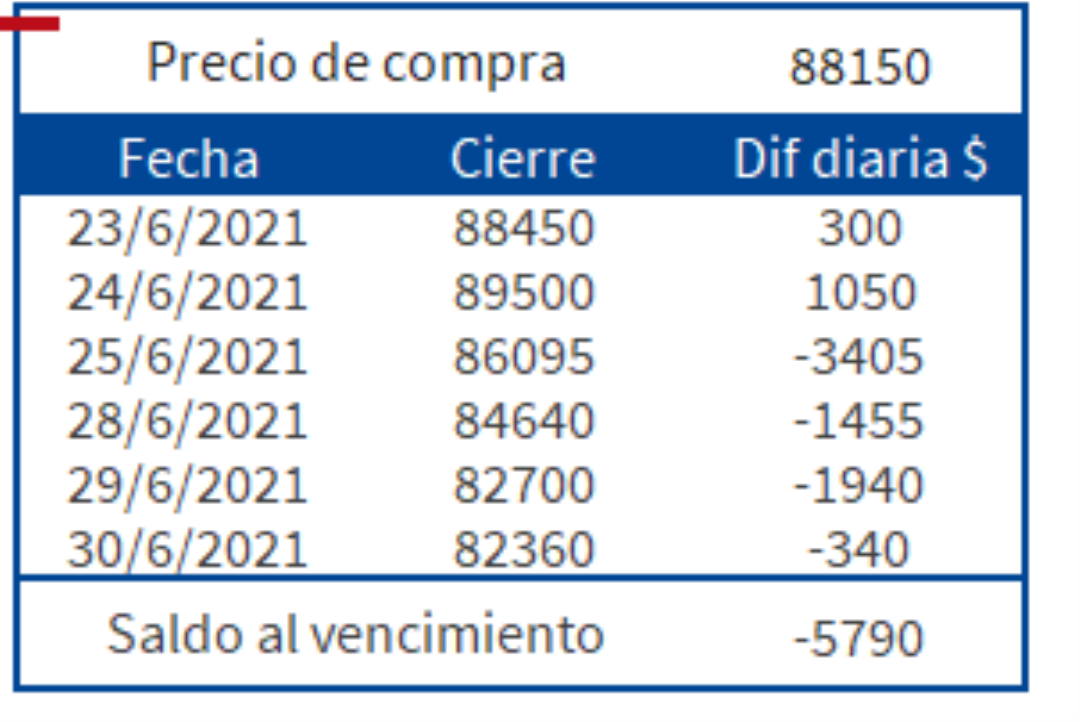

Si al 30 de junio el contrato de futuro RFX20Jun21 cierra a 82.360 puntos, el inversor perdería por contrato $5.790 (82360 - 88150) más los gastos. Ese es el monto total de la operación al cierre del contrato y se debitará del saldo disponible de la cuenta comitente, como se muestra en el cuadro donde se indican las diferencias de cada día.

En la siguiente tabla se visualiza cómo funcionan las diferencias diarias y cuál sería el resultado en cada caso:

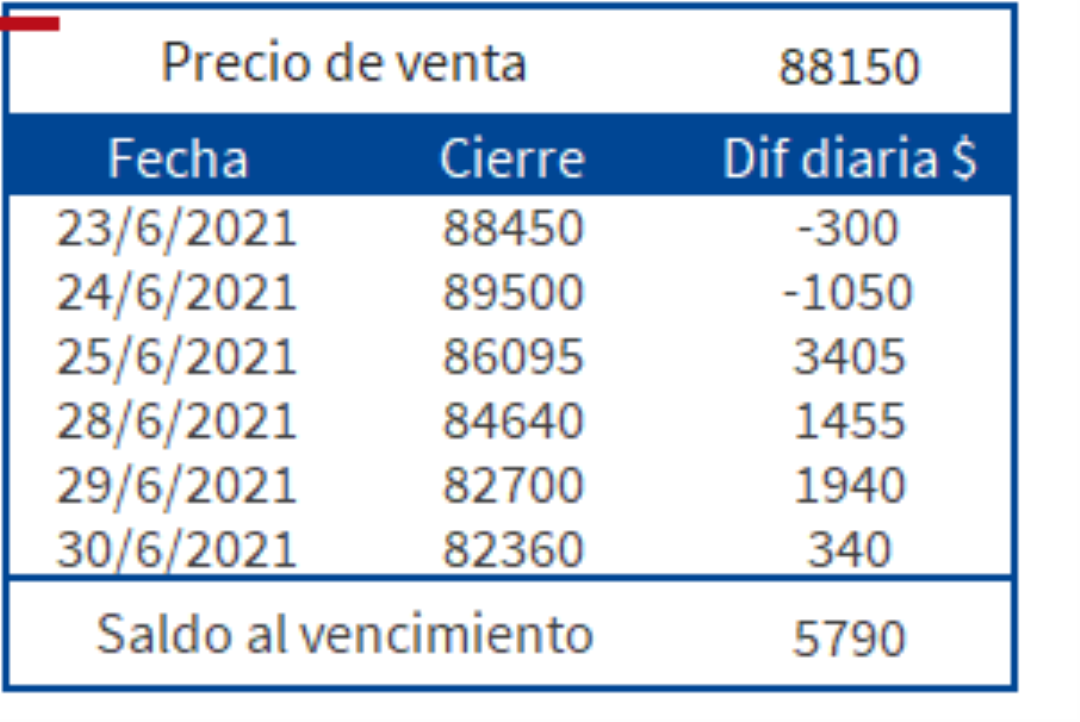

Si, al contrario, el inversor hubiese apostado a la baja y vendido un contrato el 23 de junio en 88150 puntos, al 30 de junio (vencimiento del contrato), por contrato ganaría $5.790 (88150 – 82360) menos gastos. En consecuencia, ese monto total es el que le quedará al final de la estrategia u operación. A continuación, detallamos cómo son las diferencias diarias para este caso, donde el inversor vendió el futuro del índice.

Para ver las cotizaciones y performance de futuros, recomendamos ingresar a la pestaña “Matba Rofex” de nuestro panel de precios.

Para más información sobre los futuros y opciones sobre el índice de Rofex 20, visitar el sitio web de Matba-Rofex.

¿Querés operar futuros de RFX20? Contactate con nuestros asesores financieros.

Suscribite a nuestro canal en Telegram para recibir oportunidades de inversión y novedades del Mercado de Capitales.