Cuentas CCERA: Se prorrogaron las fechas del Régimen de Regularización de Activos

A través del decreto 864/2024 se prorrogaron las fechas del Régimen de Regularización de Activos previsto en la Ley 27.743. En TSA Bursátil disponemos de aperturas de cuentas comitentes especiales para poder participar.

01 de octubre de 2024

El treinta de septiembre de 2024 se publicó el decreto 864/2024, que prorroga las fechas del Régimen de Regularización de Activos previsto en la Ley 27.743. En TSA Bursátil contamos con el proceso de apertura de cuenta adaptado para las cuentas comitentes especiales (CCERA), tanto de personas humanas como jurídicas.

De acuerdo con la Ley N° 27.743, el Régimen de Regularización de Activos permite la declaración de bienes tanto en territorio nacional como en el extranjero, con la excepción de tenencias de moneda o títulos valores en el exterior ubicados en jurisdicciones incluidas en las Listas Negra y Gris del GAFI. Quienes regularicen sus bienes, quedan exentos de sanciones e impuestos a cambio de cumplir con el pago del “Impuesto Especial de Regularización”, siempre que el valor de los bienes exteriorizados supere los USD 100.000 establecidos como franquicia.

Para aquellos que regularicen dinero en efectivo, tanto en Argentina como en el exterior, o fondos y títulos depositados en cuentas bancarias fuera del país, se puede gozar del beneficio de quedar exentos del impuesto especial. Esta exención requiere el depósito o transferencia de los fondos declarados (previa venta de títulos si es necesario) a una cuenta bancaria especial destinada a la regularización de activos, como paso previo al fondeo de una cuenta comitente especial de regularización, desde la cual se podrán realizar “inversiones elegibles”.

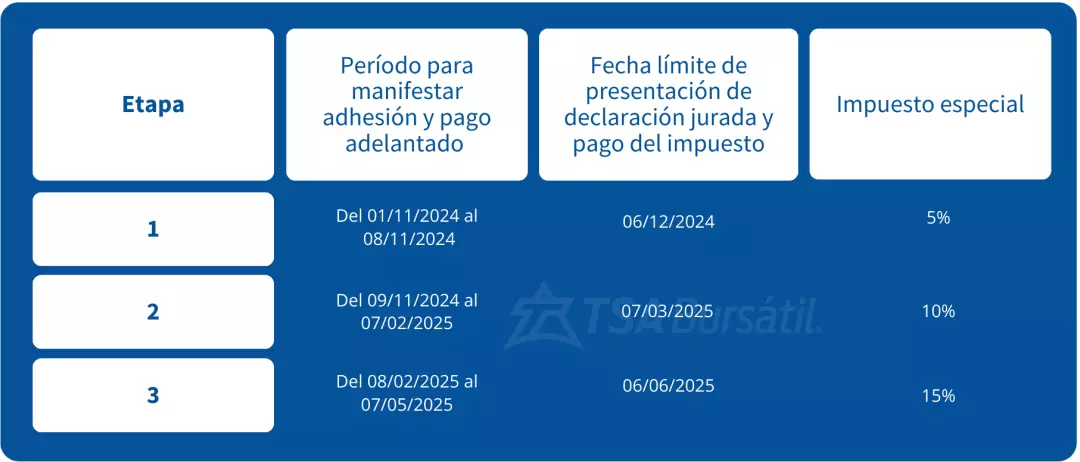

¿Cuál es el cronograma establecido para el Régimen de Regularización de Activos?

¿Cómo abrir una comitente especial (CCERA) en TSA Bursátil?

1. Seleccionar “abrir cuenta” para acceder al “Portal de Usuario”.

2. Ingresar tu correo electrónico para recibir un código de verificación. En caso de no recibirlo en la bandeja principal, consultar “spams” o “no deseados”.

3. Acceder a “abrir nueva cuenta”, seleccionando "Especial Personas” o “Especial Empresas” según corresponda.

Para el régimen de regularización de activos es requisito contar con una cuenta comitente diferente (bajo el carácter “CCERA”) diferente a la utilizada habitualmente para las operaciones bursátiles . Además, las acreditaciones deben provenir de una cuenta bancaria especial con misma titularidad.

¿En cuáles instrumentos invertir?

Las opciones elegibles son:

-

Títulos públicos emitidos por el Estado Nacional, Provincial, Municipalidades y/o CABA. Quedan incluidos los BOPREAL.

-

Certificados de participación o títulos de deuda de fideicomisos que tengan por objeto el fomento de la inversión productiva, colocados por oferta pública con autorización de la CNV.

-

Cuotapartes de Fondos Comunes de Inversión (FCI) abiertos y cerrados colocadas por oferta pública con autorización de la CNV.

-

Acciones colocadas por oferta pública con autorización de la CNV.

-

Obligaciones negociables del art. 36 de la Ley de Obligaciones Negociables (ONs) .

-

Suscripción de cuotapartes de FCI o títulos de fideicomisos financieros, autorizados por CNV, cuyo objeto sea el financiamiento de proyectos inmobiliarios con un grado de avance inferior al 50% de la finalización de la obra al 08/07/2024.

Quedan excluidas las cauciones bursátiles y los CEDEARs, entre otras alternativas de inversión.

¿Qué más debe considerarse?

La decisión de exteriorizar bienes debe estar respaldada por un asesoramiento profesional legal e impositivo. Una vez tomada la decisión, desde TSA Bursátil acompañamos a inversores que accedan al beneficio de exclusión del pago de impuesto especial, a través del asesoramiento en alternativas de inversión elegibles.

Si un contribuyente decide abrir una cuenta comitente especial de regularización, deberá tener en cuenta:

-

La cuenta comitente especial puede recibir transferencias exclusivamente desde cuentas bancarias especiales de regularización (CERA). Por ende, es importante que un contribuyente tenga abiertas ambos tipos de cuenta.

-

No se podrá depositar directamente “Dólar Cable” desde cuentas bancarias en el exterior a las cuentas comitentes especiales.

-

Los fondos disponibles en una cuenta comitente especial no podrán permanecer "ociosos" por más de 10 días hábiles. Una vez cumplido ese plazo, los fondos deberán transferirse de nuevo a la cuenta bancaria especial, siempre que superen el monto equivalente a: (i) el 3% del total de los fondos de titularidad o cotitularidad del cliente, o (ii) 1500 UVA, el menor de ambos. Esto significa que, tras el cobro de rentas o amortizaciones de un instrumento elegible, se debe reinvertir el producido en inversiones elegibles dentro de los diez días hábiles o retirar los fondos, siempre que excedan el límite mencionado.

-

Mientras los fondos permanezcan en el “circuito” de las cuentas bancarias y comitentes especiales, el inversor gozará del beneficio de verse excluido del pago del impuesto especial. No obstante, si bien los fondos e inversiones elegibles deberán mantenerse en el “circuito” hasta el 31/12/2025, los mismos no se “bloquean” ni tienen un “parking” obligatorio. Es decir, los inversores pueden decidir libremente salir del “circuito” pero perderán el beneficio de no pago del impuesto especial.

-

Los fondos que se regularicen podrán destinarse a la suscripción o adquisición de títulos públicos y/o valores negociables con oferta pública autorizada por la CNV (inversiones elegibles), que sean aportados a fondos de riesgo de sociedades de garantía recíproca (SGR), conservarán el beneficio de verse excluidos del pago del Impuesto Especial de Regularización.

Para más información, acceder a esta publicación de CNV. https://www.argentina.gob.ar/noticias/regularizacion-de-activos-en-el-mercado-de-capitales

A efectos de abrir una Cuenta Comitente Especial de Regularización de Activos en Transatlantica S.A. Bursátil, el Solicitante deberá aceptar los Términos y Condiciones Especiales, tomar conocimiento y dar cumplimiento a lo establecido en el PROYECTO DE RESOLUCIÓN GENERAL S/ RÉGIMEN DE REGULARIZACIÓN DE ACTIVOS. LEY N° 27.743 – MEDIDAS FISCALES PALIATIVAS Y RELEVANTES y de las normativas vigentes al respecto: Título II “Régimen de Regularización de Activos” de la Ley N° 27.743, Decreto Reglamentario Nº 608/2024 de conformidad con los instrumentos financieros elegibles a los que refiere la Resolución N° RESOL-2024-590-APN-MEC del Ministerio de Economía (“Inversiones Elegibles”), y Resolución General 1010/2024 de la Comisión Nacional de Valores. TSA Bursátil no asume ningún tipo de responsabilidad por las pérdidas o daños directos o indirectos de las decisiones tomadas en base a esta comunicación. Los clientes interesados en la apertura de Cuentas CCERA deben actuar con prudencia y a su propio juicio al tomar tal decisión, teniendo en cuenta sus recursos personales, normas vigentes y su condición fiscal, como así también deben asesorarse por un profesional especializado conforme sus necesidades. Asimismo, deben tener en cuenta que: Todas las Inversiones Elegibles implican riesgos de pérdida total de la inversión realizada; la evolución histórica de los precios de los valores o instrumentos y los resultados históricos de las inversiones no garantizan resultados futuros; y ciertos productos del Mercado de Capitales están sujetos a restricciones legales y/o cambiarias, lo que implica que no pueden ser adquiridos por cuentas CCERA.